题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

在测度期权价格风险的常用指标中,Delta值用来衡量()。A.波动率变动的风险B.时间变动的风险C.标

在测度期权价格风险的常用指标中,Delta值用来衡量()。

A.波动率变动的风险

B.时间变动的风险

C.标的资产价格变动的风险

D.利率变动的风险

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

在测度期权价格风险的常用指标中,Delta值用来衡量()。

A.波动率变动的风险

B.时间变动的风险

C.标的资产价格变动的风险

D.利率变动的风险

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

更多“在测度期权价格风险的常用指标中,Delta值用来衡量()。A…”相关的问题

更多“在测度期权价格风险的常用指标中,Delta值用来衡量()。A…”相关的问题

表示期权标的证券价格变化对Delta值的影响程度的金融期权的风险指标是()。

A.Vega值

B.Gamma值

C.RhO值

D.Theta值

金融期权的主要风险指标Rho=()。

A.期权价格变化/期权标的证券价格变化

B.期权标的证券变化/期权价格变化

C.期权价格变化/无风险利率变化

D.无风险利率变化/期权价格变化

A.三种指数的计算均与市场组合发生直接或间接关系,而现实中用于替代市场组合的证券价格指数具有多样性

B. 三种指数都含有用于测度风险的指标,而现实中用于替代市场组合的证券价格指数具有固定性

C. 三种指数均以资本资产定价模型为基础,后者隐含与现实环境相差较大的理论假设,可能导致评价结果失真

D. 三种指数中都含有用于测度风险的指标,而计算这些风险指标有赖于样本的选择

A.A.全融期权与全融期货都是人们常用的套期保值工具,它们的作用与效果是相同的

B.B.人们利用金融期货进行套期保值,在避免价格不利变动造成的损失的同时,也必须放弃若价格有利变动可能获得的利益

C.C.在现实的交易活动中,人们往往将金融期权与金融期货结合起来,通过一定的组合或搭配来实现某一特定目标

A.金融期权与金融期货都是人们常用的套期保值工具,它们的作用与效果是相同的

B.人们利用金融期货进行套期保值,在避免价格不利变动造成的损失的同时,也必须放弃若价格有利变动可能获得的利益

C.通过金融期权交易,既可避免价格不利变动造成的损失,又可在相当程度上保住价格有利变动而带来的利益

D.在现实的交易活动中,人们往往将金融期权与金融期货结合起来,通过一定的组合或搭配来实现某一特定目标

A.金融期权与金融期货都是常用的套期保值工具,它们的作用与效果是相同的

B.利用金融期货进行套期保值,在避免价格不利变动造成的损失的同时,也必须放弃若价格有利变动可能获得的利益

C.通过金融期权交易,既可避免价格不利变动造成的损失,又可在相当程度上保住价格有利变动而带来的利益

D.在现实的交易活动中,人们往往将金融期权与金融期货结合起来,通过一定的组合或搭配来实现某一特定目标

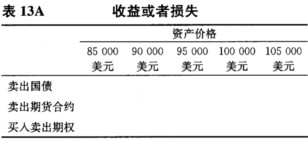

B.假定你计划以95 000美元的价格(95点)卖出国债期货合约,以规避长头寸的风险。于是,3月底,期货合约的买方承诺以95 000美元的价格向你购买国债。在表13A中,计算对应每个债券出售价格,你的收益或者损失(损失用负号表示)。 C.假定你计划购买国债期货卖出期权合约来规避长头寸的风险,履约价格是95 000美元(95点),期权费为2 000美 元。于是,3月底,你拥有按照95 000美元的价格出售期货合约的权利。在表13A中,计算对应每个债券出售价格,你行使期权的收益或者损失(损失用负号表示)。收益和损失中一定要考虑期权费的因素。如果行使该卖出期权没有利润,计算由期权费所引起的损失。

B.假定你计划以95 000美元的价格(95点)卖出国债期货合约,以规避长头寸的风险。于是,3月底,期货合约的买方承诺以95 000美元的价格向你购买国债。在表13A中,计算对应每个债券出售价格,你的收益或者损失(损失用负号表示)。 C.假定你计划购买国债期货卖出期权合约来规避长头寸的风险,履约价格是95 000美元(95点),期权费为2 000美 元。于是,3月底,你拥有按照95 000美元的价格出售期货合约的权利。在表13A中,计算对应每个债券出售价格,你行使期权的收益或者损失(损失用负号表示)。收益和损失中一定要考虑期权费的因素。如果行使该卖出期权没有利润,计算由期权费所引起的损失。

A.卖出看涨期权可对冲标的物多头的价格风险

B.买进看涨期权可对冲标的物空头的价格风险

C.卖出看跌期权可对冲标的物多头的价格风险

D.买进看跌期权可对冲标的物多头的价格风险

注:忽略交易成本不计。 标准普尔500的30天历史波动性为12.00%。期权的期限为30天。 a.如果30天以后标准普尔500指数发生了以下一些变化。请描述这些组合资产(即标的资产组合加上双限期权)的潜在收益: i.上升约5%达到701点。 ii.仍然保持在668点(未发生变化)。 iii.下跌了约5%达到635.00点。(无需计算) b.当标准普尔500达到了a中所列的每一情况时,请讨论这些变化情况对每个期权的套期保值率的影响。 c.请根据提供的波动性数据评估以下每种期权的定价: i.看跌期权 ii.看涨期权

注:忽略交易成本不计。 标准普尔500的30天历史波动性为12.00%。期权的期限为30天。 a.如果30天以后标准普尔500指数发生了以下一些变化。请描述这些组合资产(即标的资产组合加上双限期权)的潜在收益: i.上升约5%达到701点。 ii.仍然保持在668点(未发生变化)。 iii.下跌了约5%达到635.00点。(无需计算) b.当标准普尔500达到了a中所列的每一情况时,请讨论这些变化情况对每个期权的套期保值率的影响。 c.请根据提供的波动性数据评估以下每种期权的定价: i.看跌期权 ii.看涨期权