题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

甲公司系一上市公司,适用的所得税税率为25%,采用资产负债表债务法核算,按净利润的10%提取法定盈余公积。甲公司2013年2月在2012年度财务会计报告批准报出前发现一台管理用固定资产未计提折旧,属于重大差错。该固定资产系2011年10月接受A公司捐赠取得。根据该公司的折旧政策,该固定资产2011年应计提折旧200万元,2012年应计提折旧400万元。则该公司下列处理中,正确的有()。

A.甲公司2012年年末资产负债表“固定资产”项目年末数应调减600万元

B.甲公司2012年年末资产负债表“未分配利润”项目年末数应调减405万元

C.甲公司2012年度利润表“管理费用”项目本期金额应调增600万元

D.甲公司2012年度利润表“净利润”项目本期金额应调减300万元

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

更多“甲公司系一上市公司,适用的所得税税率为25%,采用资产负债表…”相关的问题

更多“甲公司系一上市公司,适用的所得税税率为25%,采用资产负债表…”相关的问题

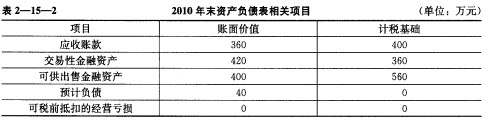

(2)甲公司2010年度实现的利润总额为1610万元。2010年度相关交易或事项资料如下: ①年末转回应收账款坏账准备20万元。根据税法规定,转加的坏账损失不计入应纳税所得额。 ②年末根据交易性金融资产公允价值变动确认公允价值变动收益20万元。根据税法规定,交易性金融资产公允价值变动收益不计入应纳税所得额。 ③年末根据可供出售金融资产公允价值变动增加资本公积40万元。根据税法规定,可供出售金融资产公允价值变动金额不计入应纳税所得额。 ④当年实际支付产品保修费用50万元,冲减前期确认的相关预计负债;当年又确认产品保修费用10万元,增加相关预计负债。根据税法规定,实际支付的产品保修费用允许税前扣除。但预计的产品保修费用不允许税前扣除。 ⑤当年发生研究开发支出100万元,全部费用化计入当期损益。根据税法规定,计算应纳税所得额时,当年实际发生的费用化研究开发支出可以按50%加计扣除。 (3)2010年来资产负债表相关项目余额及其计税基础如表2—15—2:

(2)甲公司2010年度实现的利润总额为1610万元。2010年度相关交易或事项资料如下: ①年末转回应收账款坏账准备20万元。根据税法规定,转加的坏账损失不计入应纳税所得额。 ②年末根据交易性金融资产公允价值变动确认公允价值变动收益20万元。根据税法规定,交易性金融资产公允价值变动收益不计入应纳税所得额。 ③年末根据可供出售金融资产公允价值变动增加资本公积40万元。根据税法规定,可供出售金融资产公允价值变动金额不计入应纳税所得额。 ④当年实际支付产品保修费用50万元,冲减前期确认的相关预计负债;当年又确认产品保修费用10万元,增加相关预计负债。根据税法规定,实际支付的产品保修费用允许税前扣除。但预计的产品保修费用不允许税前扣除。 ⑤当年发生研究开发支出100万元,全部费用化计入当期损益。根据税法规定,计算应纳税所得额时,当年实际发生的费用化研究开发支出可以按50%加计扣除。 (3)2010年来资产负债表相关项目余额及其计税基础如表2—15—2: (4)甲公司适用的所得税税率为25%,预计未来期间适用的所得税税率不会发生变化,未来期间能够产生足够的应纳税所得额用以抵扣可抵扣暂时性差异;不考虑其他因素。 要求:

(4)甲公司适用的所得税税率为25%,预计未来期间适用的所得税税率不会发生变化,未来期间能够产生足够的应纳税所得额用以抵扣可抵扣暂时性差异;不考虑其他因素。 要求: 要求: (1)计算会计政策变更累计影响数。 (2)编制会计政策变更的会计分录. (3)编制2002年度会计报表相关项目调整数(单位:万元)。

要求: (1)计算会计政策变更累计影响数。 (2)编制会计政策变更的会计分录. (3)编制2002年度会计报表相关项目调整数(单位:万元)。