题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

某税务师事务所属增值税一般纳税人,2015年5月提供涉税咨询服务,取得含税收入80万元;销售使用过的2008年购入小汽车1辆,取得含税收入5.2万元。该事务所上述业务应缴纳增值税()。

A.46843元

B.46292.73元

C.49515元

D.46283元

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

A.46843元

B.46292.73元

C.49515元

D.46283元

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

更多“某税务师事务所属增值税一般纳税人,2015年5月提供涉税咨询…”相关的问题

更多“某税务师事务所属增值税一般纳税人,2015年5月提供涉税咨询…”相关的问题

税务师在该企业2020年决算报表编制后汇算清缴时发现,该企业2020年修建办公楼领用外购原材料(账面成本10000元,已抵扣进项税额)的账务处理为借生产成本10000,贷原材料10000。税务师按照“比例分摊法”计算调整额。在调账处理时记入贷方调整的科目有()。

A.原材料

B.生产成本

C.库存商品

D.本年利润

E.以前年度损益调整

A.当税法有漏洞时,依据税收法定原则,不允许以类推适用方法来弥补税法漏洞

B.增值税的纳税人分为一般纳税人和小规模纳税人,小规模纳税人的适用税率统一为3%

C.消费税的征税对象为应税消费品,包括一次性竹制筷子和复合地板等

D.车船税纳税义务发生时间为取得车船使用权或管理权的当年,并按年申报缴纳

【题目描述】

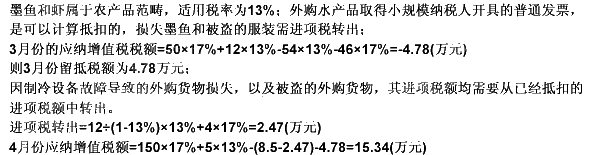

第 35 题某商业企业为增值税一般纳税人,主要经营服装、皮包,兼营销售水产品,2009年3月份从某小规模纳税人手中购进墨鱼和虾,取得普通发票注明价款54万元,从一般纳税人手中购进其他货物取得增值税税控专用发票,发票上注明不含税价款为46万元;销售服装50万元,销售水产品12万;4月份外购服装、皮包50万元,取得增值税专用发票注明税款为8.5万元;销售服装150万元,水产品5万,另上月外购的免税墨鱼因制冷设施故障损失12万元(账面成本),上月外购的服装被盗损失4万元。售价均为不含税价款。则该企业2009年4月份应纳增值税为()万元。

| 【我提交的答案】:A |

| 【参考答案与解析】: 正确答案:C |

答案分析:

【我的疑问】(如下,请求专家帮助解答)

免费产品发生的损失还要做进项转出吗?取得免产品,本就没有取得进项税额,何来转出?

(2013年)某商业零售企业为增值税一般纳税人。位于“营改增”试点地区,2012年12月发生如下业务: (1)采取以旧换新方式销售玉石首饰一批,旧玉石首饰作价78万元,实际收取新旧首饰差价款共计90万元;采取以旧换新方式销售原价为3500元的金项链200件。每件收取差价款1500元。 (2)销售1500件电子出版物给某单位,不含税价500元/件,开具了增值税专用发票,后发现部分电子出版物存在质量问题,经协商支付给该单位折让5万元(含税),按规定开具了红字增值税专用发票。 (3)接受当地甲运输企业的货运服务.取得的增值税专用发票上注明的运费15万元,接受非试点地区乙运输企业(小规模纳税人)的货运服务,取得货物运输发票,注明运费10万元。 (4)接受当地某税务师事务所的税务咨询服务,取得增值税专用发票注明金额20万元;接受当地一家广告公司提供广告服务,取得的增值税专用发票注明金额8万元。 (5)因仓库保管不善,上月从一般纳税人企业购进的一批速冻食品霉烂变质,该批速冻食品账面价30万元,其中运费成本4万元(当地一般纳税人运输企业提供运输服务),进项税额均已于上月抵扣。 根据上述资料,回答下列问题:

该企业当月支付运费可抵扣的增值税进项税额()万元。

A.88

B.62

C.114

D.54

A.20000

B.22600

C.24000

D.28000

某百货商场(一般纳税人)下设零售部和一个招待所,该商场能正确核算各自的收入,2009年2月零售收入为936万元,取得防伪税控系统开具的增值税专用发票90张,上面注明销售额共计600万元;从小规模生产企业购买商品,取得税务机关代开的增值税专用发票和普通发票上注明的销售额分别为80万元、30万元,均已付款;商场超市外购免税农产品,收购凭证上注明收购价格6万元。该商场所属的招待所取得的客房收入12万元,招待所餐饮部从商场购进的餐具中领用价值1万元的餐具。该商场2月份应缴纳的增值税为()万元。

A.30.99

B.52.39

C.83.78

D.89.21

A.房地产开发企业向消费者个人销售房屋

B.百货公司向小规模纳税人零售食品

C.超市向消费者个人销售红酒

D.会计师事务所向一般纳税人提供咨询服务

A.甲经其他合伙人一致同意,可以再设立一家律师事务所

B.甲如不执行合伙企业事务,就可以再设立一家律师事务所

C.甲可以再设立一家律师事务所,除非合伙协议另有约定

D.甲只要具有该合伙人的身份,就不可以再设立一家律师事务所

房地产开发企业向消费者个人销售房屋

百货公司向小规模纳税人零售食品

超市向消费者个人销售红酒

会计师事务所向一般纳税人提供咨询服务

A.应向主管税务机关申报办理变更

B.应向行政审批中心申报办理变更登记

C.经营范围变更可以由税务机关发起变更

D.应向市场监督管理等部门申报办理变更登记

E.无需办理变更登记,只要在税务机关办理出口退税资格备案即可