。

(1)发行股票。但是由于该公司需要资金太大,而股票发行额度有限,发行股票受到了政策上的制约。

(2)发行债券。由于当时市场利息很高,3年期企业债券利息率达到9.94%,银行储蓄利息率达到8.28%,发行的3年期国库券票面利率为9.5%,如果考虑到保值贴补因素,年平均收益率甚至可以达到20%。因此,发行债券的资本成本会很高。

(3)发行可转换公司债券。公司认为在这个时候推出这种融资工具好处有三:一是会很容易推销出去。因为可转换公司债券具有可转换成股票的特性,借助于股票市场上牛气冲天,投资者对可转换成普通股的债券充满了信心。二是因为可转换公司债券具有可转换性,对投资者有较大的吸引力,故其筹资成本可以设计得很低。三是若证券市场走势看好,投资者会实行可转换权利,将债券转换成普通股票,这样公司不仅可以永久占用这一笔资金,还可因高溢价转换而极大改善公司的资产质量。

为此,宝安公司在充分考虑各种条件情况下,决定采用第三种融资方案,即发行可转换公司债券,其发行量为10万张,每张面值5000元,偿还期限为3年,债券票面利率为3%;转换条件为一张可转换公司债券在有效期内可转换成200张普通股(可转换公司债券发行时宝安公司股票价格为20元/股)。该方案实施后,很快就售出了这10万张可转换公司债券,筹措到5亿元资金。

次年2月10日该可转换公司债券在深圳证券交易所挂牌上市,上市当天就被大量投资者当作股票来炒作。当天开盘价即被炒高到每张7500元,最高峰时被炒到13050元的历史天价。但在这之后,价格一路下跌。特别是在上市第一年和第二年年终宝安公司股票分红派息以后(第一年宝安公司分红方案是10送7股,派1.22元红利;第二年是10送2.5股,派红利1元),加上市场股市持续低迷,股价一路下跌,到摘牌时宝安公司股价仅为2.83元,使得转换价格大大高于股票价格。截至第三年底该可转换公司债券投资者只能作为债券兑现,仅仅获得年息3%的利息。

另外,公司筹集这一笔资金的目的是为了用于房地产开发,投资年限很长。由于三年到期时,绝大多数债券并未按原来的设想转换成为股票。因此,公司在第三年年底必须筹集一大笔资金偿还到期的债务,给该公司流动资金周转和日常经营造成很大影响。

要求:请对宝安公司的筹资决策失败进行分析,不当之处主要体现在哪些方面?

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

更多“假定利率比股票分红高3%,即r—d=3%。5月1日上午10点…”相关的问题

更多“假定利率比股票分红高3%,即r—d=3%。5月1日上午10点…”相关的问题

。以T为函数的股票价格分布是什么?将结果以

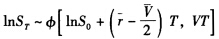

。以T为函数的股票价格分布是什么?将结果以 ,r和S。来表示。 (c)当把0~T时间段划分为3个子时间段,且每个子时间段具有不同的利率和波动率时,对应于(a)和(b)的答案分别是什么? (d)证明当无风险利率r和波动率σ分别为时间的已知函数时,在风险中性世界里T时刻的股票价格分布为

,r和S。来表示。 (c)当把0~T时间段划分为3个子时间段,且每个子时间段具有不同的利率和波动率时,对应于(a)和(b)的答案分别是什么? (d)证明当无风险利率r和波动率σ分别为时间的已知函数时,在风险中性世界里T时刻的股票价格分布为 式中,

式中, 为r的平均值,

为r的平均值, 等于σ2的平均值,S0为当前股票价格。

等于σ2的平均值,S0为当前股票价格。